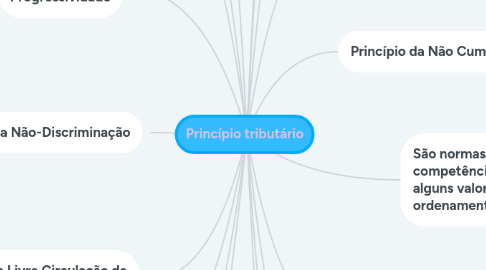

1. Princípio da Uniformidade Geográfica ou Uniformidade Tributária

1.1. A União não pode criar uma diferenciação na cobrança de tributos de uma região para a outra, todas as regiões devem ser tratadas de maneira igual. Não é permitido a União estabelecer um tributo dando preferência a determinado Estado ou Município, por exemplo.

1.1.1. Art 151 inciso I da Constituição

2. Princípio da Transparência

2.1. Pautada com o desígnio de que todos os consumidores e as relações consumeristas, sejam pautadas pela clareza e transparência. É uma forma de saber que está sendo responsável por parte do governo, e também, de saber qual a fonte de arrecadação e a destinação destes tributos, dando aos administrados, munição para cobrar melhorias em serviços, que são prestados pelo poder público.

2.1.1. artigo 150, §5º da Constituição

3. Princípio da Seletividade

3.1. É o princípio que garante que a tributação deve ser maior ou menor dependendo da essencialidade do bem. Este princípio possui aplicação obrigatória quanto ao IPI e facultativa para o ICMS e o IPVA. Significa que, ao se deparar com um bem de maior essencialidade, a alíquota será menor e, pela lógica, se for o bem de menor essencialidade, a alíquota é maior.

3.1.1. Arte. 153, § 3º previsto inciso IV da Constituição

4. Princípio da Progressividade

4.1. O princípio da progressividade é um princípio jurídico constitucional tributário, uma orientação geral de caráter diretivo sobre as normas tributárias, que tem como característica a elevação dos tributos de maneira gradual, segundo critérios definidos em lei. Decorre do princípio da capacidade contributiva e da igualdade, fundamentando-se nos mesmos.

4.1.1. Art 182 da constituição

5. Princípio da Capacidade Contributiva

5.1. Tem como alicerce a busca de uma sociedade mais justa e igualitária, impondo uma tributação mais onerosa para aqueles de detêm uma maior concentração de riquezas. Visa tratar iguais de maneira igualitária e os desiguais de maneira desigual

5.1.1. Art. 145 § 1º da Constituição

6. Princípio da Anterioridade

6.1. tem o objetivo de limitar o poder do Estado no tempo da cobrança de um novo tributo instituído. O princípio exige que a lei que cria ou aumenta um tributo só venha a incidir sobre fatos ocorridos no exercício subsecutivo ao de sua entrada em vigor. A anterioridade é garantia de conhecimento antecipado da lei tributária mais gravosa.

6.1.1. Art. 150, III, b e Art. 16 da Constituição

7. Princípio da Livre Circulação de Pessoas e Bens no Território

7.1. proíbe que as entidades políticas estabeleçam limitações ao tráfego de pessoas ou bens, através de tributos interestaduais ou intermunicipais. Entretanto, pode ocorrer a resultado do ICMS nas operações relativas à circulação de produtos e sobre prestações de serviços de transportes interestadual e intermunicipal.

7.1.1. Art 5 inciso XV da Constituição

8. Princípio da Irretroatividade

8.1. A lei que instituir um tributo não pode cobrar por um fato gerador anterior a publicação dessa lei.

8.1.1. Art 150º, inciso III da Constituição

9. Princípio da Não-Discriminação

9.1. O princípio da não discriminação funda-se na ideia de igualdade, e requer a identificação de critérios e justificativas em que a discriminação não deve ser permitida. Os Estados, os Municípios e o Distrito Federal não podem tributar mais severamente ou mais brandamente em razão da procedência ou destino dos bens e serviços de qualquer natureza

9.1.1. Art. 152 da Constituição

10. Princípio da Vedação ao Confisco

10.1. O tributo deve ser razoável, não podendo ser tão oneroso que chegue a representar um verdadeiro confisco. O tributo não pode ser oneroso a tal ponto que prejudique a realização das atividades favoráveis. Este tipo de vedação evita que o Estado utiliza uma tributação como mecanismo para se apropriar dos meios de produção

10.1.1. arte. 150, inciso IV da Constituição

11. Princípio da Vedação à Isenção Heterônoma

11.1. é vedado à União instituir isenções de tributos da competência dos Estados, do Distrito Federal ou dos Municípios. Assim, resta a proibição da União isentar tributos que não como sua competência. Deve-se seguir a regra: apenas pode isentar o ente que pode tributa

11.1.1. Art.151 inciso III da Constituição

12. Princípio da Segurança Jurídica

12.1. A segurança é, pois, a paz jurídica, a confiabilidade e a presibilidade dos cidadãos de que os condutas por eles praticados serão garantidas, desde que, obviamente, previsão como condutas lícitas pelo sistema jurídico

12.1.1. arte. 5º, inciso XXXVI da Constituição

13. Princípio da Praticabilidade da Tributação

13.1. Praticabilidade tributária é um princípio constitucional com fins de simplificar a arrecadação, a redução dos custos despendidos pelo poder público em prol da fiscalização, diminuir os custos suportados pelo contribuinte e evitar as fraudes no recolhimento do tributo

13.1.1. Não está expressamente em nenhum artigo da Constituição

14. Princípio da Não Cumulatividade

14.1. A não cumulatividade é técnica que tem por objetivo limitar a incidência tributária nas cadeias de produção e circulação mais extensas, fazendo com que, a cada etapa da cadeia, o imposto somente incida sobre o valor adicionado nessa etapa. Assim, ao final da cadeia, o tributo cobrado jamais será maior que o valor da maior alíquota, multiplicado pelo valor final da mercadoria

14.1.1. Art. 153, IV, § 3º, II, e 155, II, § 2º, I da Constituição

15. Princípio da Legalidade

15.1. Garante ao contribuinte a existência de uma lei para criar e cobrar o tributo, pois não será imputada uma obrigação tributária ao contribuinte, sem antes observar as disposições legais quanto a criação e cobrança de um tributo, visa impedir abusos por partes das autoridades e uma possível discricionariedade na cobrança dos tributos

15.1.1. Art. 5º, inciso II e art. 150, inciso I da Constituição

16. Princípio da Anterioridade Nonagesimal

16.1. Garante ao contribuinte o interstício de 90 dias entre a publicação da lei instituidora ou majoradora do tributo e sua incidência apta a gerar obrigações tributárias.

16.1.1. Art. 150, III, acrescida pela EC 42/03, bem como do § 6º do art. 195 da Constituição

17. Princípio da Capacidade Colaborativa

17.1. As pessoas podem ser chamadas a colaborar conforme o conhecimento de que disponham, na proximidade que tenham com os fatos geradores, a sua ascendência relativamente às contribuições, enfim, quando mantenham vínculo que permitir facilitar e assegurar a fiscalização e a arrecadação dos tributos.

17.1.1. Art. 128 do CTN

18. Princípio da Igualdade ou Isonomia

18.1. Constitui uma limitação ao poder de tributário vinculado à ideia de justiça tributária. Veda tratamento desigual entre os contribuintes que se encontrem em situação equivalente, proibida qualquer distinção em razão de ocupação profissional ou função por eles exercida, independentemente da denominação jurídica dos atributos, títulos ou direitos

18.1.1. Art. 150, II, da Constituição