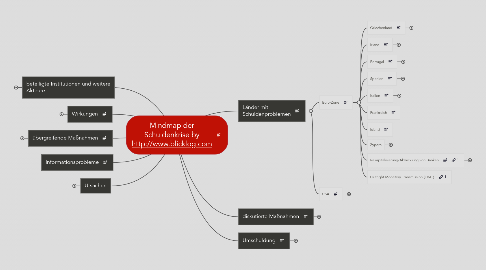

1. beteiligte Institutionen und weitere Akteure

1.1. Europäische Zentralbank

1.1.1. Beratung durch Finanzinstitute

1.2. nationale Zentralbanken

1.2.1. EURO-Zone

1.2.2. Nicht-EURO-Zone

1.3. Internationaler Währungsfonds

1.4. Aufsichtsbehörden

1.4.1. europäische

1.4.2. nationale

1.5. Länder

1.5.1. Regierungen

1.5.2. Finanzminister

1.5.3. Länderparlamente

1.6. Rating Agenturen

1.7. Marktteilnehmer

1.7.1. Banken

1.7.1.1. Institute of International Finance (IFF) Vors. Joseph Ackermann

1.7.2. Hedge Fonds

1.7.3. Investmentfonds

1.7.4. Privatanleger

1.7.5. Pensionsfonds

1.7.6. Versicherungen

1.7.7. Investmentbanken

1.7.7.1. Goldman Sachs

1.7.8. Staatsfonds

1.8. EU

1.8.1. EU-Kommission

1.8.2. EURO-Zone

1.8.3. EU_Parlament

1.8.4. EURO-Gruppe

1.8.5. Fondinstitutionen

1.8.5.1. ESM

1.8.5.2. EFSF

1.9. Forschungsinstitute

1.10. Gerichte

1.10.1. Bundesverfassungsgericht

2. Wirkungen

2.1. hohe Kosten für Kreditversicherungen

2.1.1. hohe Kapitalmarktzinsen

2.2. Bundesschulden Deutschland

2.2.1. Steuerzahler

2.3. Finanzsystem

2.3.1. Banken

2.3.1.1. Abschreibungen

2.3.1.1.1. Handelsbuch

2.3.1.1.2. Anlagebuch

2.3.1.2. ggf. Rekapitalisierung

2.3.1.2.1. staatlich

2.3.1.2.2. privat

2.3.1.3. ggf. Insovlenz

2.3.1.4. Verknappung von Kreditsicherheiten

2.3.2. Kreditverknappung für Unternehmen

2.3.3. Institutionelle Anleger

2.3.3.1. Versicherungen

2.3.3.1.1. Garantieverzinsung

2.3.3.2. Hedge Fonds

2.3.4. Investmentbanken

2.3.4.1. Goldman Sachs

2.3.5. Ansteckungseffekte

2.3.6. Kreditversicherungen

2.4. EZB

2.4.1. 3-Jahres-Gigatender

2.4.1.1. Tender Dezember: 489,2 Mrd. Euro für 523 Banken

2.4.1.2. Tender Februar: 529,5 Mrd. Euro für 800 Banken

2.4.2. von Banken übernommene Sicherheiten

2.4.2.1. Lockerung der Beleihungsanforderungen

2.4.3. angekaufte Bestände

2.4.4. Reduktion der Ausschüttung an nationale Zentralbanken

2.5. Transferunion

2.6. Aufwertungsdruck

2.6.1. Schweiz

2.6.1.1. Bindung Franken an Euro

2.6.2. Schweden

2.7. Rettungsfonds

2.7.1. Ansteckungseffekte

2.8. Rating

2.8.1. Einfluss der Rating-Agenturen

3. übergreifende Maßnahmen

3.1. Europäischen Stabilisierungsmechanismus (ESM) ab 2013

3.1.1. Bürgschaften: 620 Mrd. €

3.1.2. Kapitaleinzahlung: 80 Mrd. €

3.1.2.1. in 4 Jahrestranchen

3.1.3. Lastenverteilung

3.1.4. IWF-Beteiligung:

3.1.5. Beteiligung privater Gläubiger?

3.1.6. Konditionen

3.1.6.1. Zinsen

3.1.6.2. Vorzugsstatus

3.1.6.3. Organisation

3.2. befristete Euro-Rettungsfonds (EFSF) bis Juni 2013 440 Mrd €

3.2.1. Beteiligung privater Gläubiger

3.2.2. Konditionen

3.2.2.1. Zinsen

3.2.2.2. Vorzugsstatus

3.2.2.3. Organisation

3.2.3. Vertragsdokumente

3.2.3.1. Rahmenvertrag

3.3. EZB

3.3.1. Ankauf von Anleihen

3.4. FED

3.4.1. Ankauf von Anleihen

3.5. Garantiegeber gem. Anlage 1 Rahmenvertrag EFSF

3.5.1. Belgien:15,2 Mrd. €

3.5.2. Deutschland:119,4 Mrd. €

3.5.3. Irland 7 Mrd. €

3.5.4. Frankreich 89,6 Mrd. €

3.5.5. Spanien: 52,3 Mrd. €

3.5.6. Portugal: 11 Mrd. €

3.5.7. Griechenland: 12,3 Mrd. €

3.5.8. Italien: 78,7 Mrd. €

3.5.9. weitere Euroländer

4. Informationsprobleme

5. Ursachen

5.1. fundamentale Ursache

5.1.1. Leistungsbilanzdefizite

5.1.1.1. Wirtschaftspolitik

5.1.2. keine Bereitschaft privater Kapitalgeber zur Finanzierung

5.1.2.1. Haushaltspolitik

5.1.3. Kapitalabfluss ins Ausland

5.1.3.1. "Kapitalflucht"

5.1.3.2. "Gewinnabführung" ausländischer Unternehmen

5.1.3.3. Zinslasten

5.1.4. strukturelle Probleme

5.1.4.1. Steuereintreibung

5.1.4.2. Wettbewerbsfähigkeit

5.1.4.2.1. Mängel in der Produktvität

5.1.4.2.2. relativ hohe Lohnstückkosten

5.1.4.3. Verwaltung

5.1.4.3.1. Beharrungsvermögen von Institutionen

5.1.5. Verschuldung im Ausland

5.1.5.1. Importboom

5.1.5.1.1. wg. Zinskonvergenz

5.1.5.1.2. wg. Einführung des Euros

5.1.6. Konstruktionsfehler im Euro

5.1.6.1. Theorie optimaler Währungsräume

5.2. fundamentale Ursachen der Finanzkrise (Mindmap)

5.2.1. Bekämpfungen der Wirkungen der Finanzkrise (Mindmap)

5.2.2. Mindset der Finanzkrise (Mindmap)

6. Länder mit Schuldenproblemen

6.1. Euro-Zone

6.1.1. Griechenland

6.1.1.1. Gläubiger mit Schätzungen verschiedener Quellen

6.1.1.1.1. Deutsche Banken

6.1.1.1.2. Internationale Banken

6.1.1.1.3. Öffentliche Fonds in Griechenland (Pensionskassen, etc.): 30 Mrd. €

6.1.1.1.4. griechische Banken

6.1.1.1.5. Weitere Gläubiger

6.1.1.1.6. Privatanleger

6.1.1.1.7. EZB

6.1.1.1.8. EU 38 Mrd. €

6.1.1.1.9. IWF 15 Mrd. €

6.1.1.1.10. Europäische Nationalbanken (Bundesbank, etc.): 13,1 Mrd. €

6.1.1.2. Maßnahmen

6.1.1.2.1. Kreditpaket 1: 110 Mrd. (2010)

6.1.1.2.2. Kreditpaket 2: 130 Mrd. + 34,3 € (2012)

6.1.1.2.3. Schuldenschnitt

6.1.1.2.4. temporäre Garantien für EZB, weiterhin Staatsanleihen Griechenlands als Sicherheiten zu nehmen: 35 Mrd. €

6.1.1.2.5. Wenn Griechenland nicht liefert, dann…

6.1.1.2.6. Folgen und Kosten

6.1.1.2.7. Budgetpolitik

6.1.1.2.8. Reorganisation der Verwaltung

6.1.1.3. "Verschleierung" von Daten

6.1.1.3.1. Unterstützung von Goldman Sachs

6.1.2. Irland

6.1.2.1. Maßnahmen

6.1.2.2. Bankenkrise

6.1.3. Portugal

6.1.3.1. Maßnahmen

6.1.3.1.1. 78 Mrd. €

6.1.4. Spanien

6.1.4.1. Rettung spanischer Banken

6.1.5. Italien

6.1.5.1. Gläubiger

6.1.5.1.1. Deutschland

6.1.6. Frankreich

6.1.7. Island

6.1.8. Zypern

6.1.8.1. Hilfspaket über 10 Mrd. Euro

6.1.8.1.1. Abgabe auf Bankguthaben

6.1.8.1.2. Rekapitalisierung von Banken

6.1.8.1.3. Stundung von russischen Krediten

6.1.9. Rekapitalisierung/Abwicklung von Banken

6.1.9.1. Kapitalpuffer auf 9% für systemrelevante Banken

6.1.9.2. Finanzierung

6.1.9.2.1. Kapitalerhöhung

6.1.9.2.2. Verzicht auf Boni und Dividenden

6.1.9.2.3. Reaktivierung Rettungsschirme

6.1.9.2.4. EFSF

6.1.10. Outright Monetery Transmission (OMT)

6.2. USA

6.2.1. Debatte um Schuldengrenze

6.2.2. Abstufung im Rating

7. diskutierte Maßnahmen

7.1. Vorschlagsammlung

7.1.1. Paul Achleitner (Allianz)

7.1.2. Josef Ackermann (Deutsche Bank)

7.1.3. Andreas Bangemann (Humane Wirtschaft)

7.1.4. Martin Blessing (Commerzbank)

7.1.5. Brady Plan

7.1.6. Anton Brender

7.1.7. Mario Draghi

7.1.8. Mohamed El-Erian (Pimco)

7.1.9. Dirk Elsner

7.1.10. Jochen Felsenheimer

7.1.11. FTD Marshallplan

7.1.12. Joschka Fischer (Grüne)

7.1.13. Anshu Jain

7.1.14. INET

7.1.15. Boris Johnson (Bürgermeister London)

7.1.16. Wolfgang Kaden

7.1.17. André Kühnlenz

7.1.18. Christine Lagarde

7.1.19. Thomas Mayer (früher Deutsche Bank)

7.1.20. Frank Mattern

7.1.21. Nigecus

7.1.22. Deutsche Ökonomen 1

7.1.23. Deutsche Ökonomen 2

7.1.24. Deutsche Ökonomen 3 (Protestaufruf)

7.1.25. Pisani-Ferry

7.1.26. Dani Rodrik

7.1.27. Kenneth Rogoff (Ökonom)

7.1.28. Roland Berger

7.1.29. Nouriel Roubini (Ökonom)

7.1.30. Bert Rürup

7.1.31. Sacherständigenrat

7.1.31.1. Juli 2011

7.1.31.2. Februar 2012

7.1.32. Wolfgang Schäuble (CDU)

7.1.33. Gerhard Schick (Grüne)

7.1.34. Helmut Schmidt (Zeit)

7.1.35. Hans Werner Sinn

7.1.35.1. Hahn für neue Kredite müsse zudrehen

7.1.35.2. Griechenland bei Einführung der Drachme unterstützen

7.1.36. Dennis J. Snower.

7.1.37. Peer Steinbrück (SPD)

7.1.38. Axel Weber

7.1.39. Jens Weidmann

7.1.40. Wiener Initiative

7.1.41. Robert Zoellick

7.1.42. und weitere 146

7.1.43. Sachverständigenrat

7.2. Schuldenmanagement

7.2.1. Eurobonds

7.2.1.1. synthetische Eurobonds ohne Staatsgarantie

7.2.2. Bankenunion

7.2.3. Insolvenzordnung für Euro-Staaten

7.2.4. Fiskalpakt

7.2.4.1. Schuldenbremse

7.2.4.2. gemeinsame Steuer- und Finanzpolitik

7.3. Wirtschaftspolitik

7.3.1. Strukturreformen

7.3.1.1. Arbeitsmarkt

7.3.1.2. Verwaltung

7.3.2. Wirtschaftsförderung

7.3.2.1. Investitionsförderung

7.3.2.2. Innovationsförderung

7.3.3. Haushaltspolitik

7.3.3.1. Staatsausgaben reduzieren

7.3.3.2. Effizienz der Steuerpolitik

7.3.3.3. Steuereinnahmen erhöhen

7.4. Leistungsbilanzmanagement

7.4.1. Kapitalkontrollen

7.4.2. Einfuhrbeschränkungen

7.5. Weitere Finanzhilfen, keine Umschuldung

7.6. Auflösung der Eurozone

7.6.1. Austritt von Einzelstaaten

7.6.1.1. Defizitländer

7.6.1.2. Überschussländer

7.6.2. komplette Auflösung

8. Umschuldung

8.1. Methoden

8.1.1. "freiwillige" Umschuldung

8.1.1.1. Streckung der Fälligkeiten (EU-Sprache: Neuprofilierung)

8.1.1.2. teilweiser Schuldverzicht

8.1.1.3. Reduktion der Zinsen

8.1.1.4. technisch durch Umtausch der Anleihen

8.1.1.5. Anreize

8.1.1.5.1. vorrangigen Gläubigerstatus

8.1.1.5.2. suprastaatliche Garantien

8.1.1.5.3. Sachsicherheiten

8.1.1.6. französische Modell

8.1.1.6.1. 30% Rückzahlung

8.1.1.6.2. 70% Neuvergabe

8.1.1.6.3. Zinsen 5,5% unbesichert

8.1.2. ungeordnete Insolvenz

8.1.2.1. Regierung zahlt nicht in voller Höhe

8.1.2.1.1. Gehälter

8.1.2.1.2. Sozialleistungen

8.1.2.1.3. in Anspruch genommene Waren und Dienstleistungen

8.1.2.1.4. Kapitaldienst

8.1.2.2. Probleme für Finanzsystem des Landes

8.1.2.2.1. Probleme für Gläubiger der Banken des Landes

8.1.2.2.2. Probleme für Unternehmensfinanzierung

8.1.2.3. Zwangsumschuldung

8.1.2.4. Verlust der Kapitalmarktfähigkeit

8.1.3. Aufkauf zum Marktwert und Erlass der Differenz zum Nennwert

8.2. Entlastung der Banken

8.2.1. Frankreich

8.2.2. Deutschland

8.3. Konsequenzen

8.3.1. Banksystem

8.3.2. Europäische Zentralbank

8.3.3. Kapitalflucht

8.3.4. Nachfrageschock

8.3.5. Institutionelle Anleger

8.3.5.1. Versicherungen

8.3.6. Ansteckungen

8.3.7. Feststellung eines Kreditereignisses

8.3.7.1. Zahlungsforderungen für Inhaber von Kreditversicherungen (= Credit Default Swaps)

8.3.8. Unsicherheit der "Märkte"

8.4. indirekte Wirkungen

8.4.1. Herabstufung des Ratings auf D (=Default)

8.4.2. Anleihen können nicht mehr als Sicherheiten hinterlegt werden

8.4.3. Kreditversicherungen werden fällig