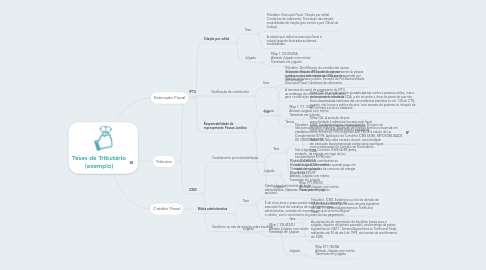

1. Execução Fiscal

1.1. Citação por edital

1.1.1. Tese

1.1.1.1. Tributário. Execução Fiscal. Citação por edital. Condições de cabimento. Frustração das demais modalidades de citação (por correio e por Oficial de Justiça).

1.1.1.2. A citação por edital na execução fiscal é cabível quando frustradas as demais modalidades.

1.1.2. Julgado

1.1.2.1. REsp 1.103.050/BA Afetado Julgado com mérito Transitado em julgado

1.2. Responsabilidade de representante Pessoa Jurídica

1.2.1. Tese

1.2.1.1. Tributário. Responsabilidade do representante da pessoa jurídica, cujo nome consta da CDA, para responder por débitos da pessoa jurídica. Exceção de Pré-Executividade. Execução Fiscal. Hipóteses de cabimento.

1.2.1.2. Temas

1.2.1.2.1. Tema 103: Se a execução foi ajuizada apenas contra a pessoa jurídica, mas o nome do sócio consta da CDA, a ele incumbe o ônus da prova de que não ficou caracterizada nenhuma das circunstâncias previstas no art. 135 do CTN, ou seja, não houve a prática de atos 'com excesso de poderes ou infração de lei, contrato social ou estatutos'.

1.2.1.2.2. Tema 104: A exceção de pré- executividade é admissível na execução fiscal relativamente às matérias conhecíveis de ofício que não demande dilação probatória.

1.2.1.2.3. Tema 108: Não cabe exceção de pré- executividade em execução fiscal promovida contra sócio que figura como responsável na Certidão de Dívida Ativa - CDA.

1.2.2. Julgado

1.2.2.1. REsp 1.104.900/ES Afetado Julgado com mérito Transitado em julgado REsp 1.110.925/SP Afetado Julgado com mérito Transitado em julgado

2. Tributos

2.1. IPTU

2.1.1. Notificação do contribuinte

2.1.1.1. Tese

2.1.1.1.1. Tributário. A notificação do contribuinte acerca do lançamento do IPTU pode dar-se por quaisquer atos administrativos eficazes de comunicação.

2.1.1.1.2. A remessa do carnê de pagamento do IPTU ao endereço do contribuinte é ato suficiente para a notificação do lançamento tributário.

2.1.1.2. Julgado

2.1.1.2.1. REsp 1.111.124/PR Afetado Julgado com mérito Transitado em julgado

2.2. ICMS

2.2.1. Creditamento por industrialização

2.2.1.1. Tese

2.2.1.1.1. Tributário. ICMS. Creditamento por industrialização. Princípio da não-cumulatividade tributária. Aquisição de Energia Elétrica consumida em estabelecimento comercial. Fato imponível ANTERIOR à edição da Lei Complementar 87/96. Aplicação do Convênio ICMS 66/88. IMPOSSIBILIDADE DE CREDITAMENTO.

2.2.1.1.2. Sob a égide do Convênio ICMS 66/88 (antes, portanto, da entrada em vigor da Lei complementar 87/96) não havia direito do contribuinte ao crédito de ICMS recolhido quando pago em razão de operações de consumo de energia elétrica.

2.2.1.2. Julgado

2.2.1.2.1. REsp 977.090/ES Afetado Julgado com mérito Transitado em julgado

2.2.2. Existência ou não de isenção sobre bacalhau

2.2.2.1. Tese

2.2.2.1.1. Tributário. ICMS. Existência ou não de isenção de ICMS sobre o bacalhau oriundo de país signatário do GATT – General Agreement on Tariffs and Trade.

2.2.2.1.2. As operações de importação de bacalhau (peixe seco e salgado, espécie do gênero pescado), provenientes de países signatários do GATT - General Agreement on Tariffs and Trade, realizadas até 30 de abril de 1999, são isentas de recolhimento do ICMS.

2.2.2.2. Julgado

2.2.2.2.1. REsp 871.760/BA Afetado Julgado com mérito Transitado em julgado

3. Crédito Fiscal

3.1. Multa administrativa

3.1.1. Tese

3.1.1.1. Crédito fiscal decorrente de multa administrativa. Natureza. Prazo prescricional aplicável.

3.1.1.2. É de cinco anos o prazo prescricional para o ajuizamento da execução fiscal de cobrança de multa de natureza administrativa, contado do momento em que se torna exigível o crédito, com o vencimento do prazo do seu pagamento.

3.1.2. Julgado

3.1.2.1. REsp 1.105.442/RJ Afetado Julgado com mérito Transitado em julgado