1. SE DEFINE COMO

1.1. El SARC es el Sistema de Administración de Riesgo de Crédito que deben implementar las organizaciones solidarias vigiladas, con el propósito de identificar, medir, controlar y monitorear el riesgo de crédito al cual se encuentran expuestas en el desarrollo de su proceso de crédito. Dicho sistema deberá permitirles adoptar decisiones oportunas para la adecuada mitigación del riesgo crediticio.

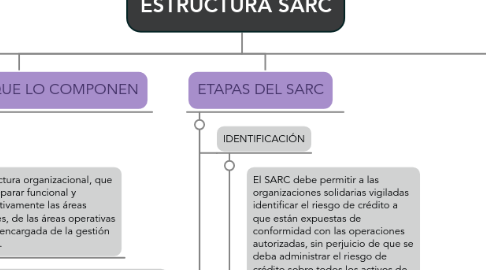

2. ELEMENTOS QUE LO COMPONEN

2.1. Debe tener:

2.1.1. b) Estructura organizacional, que permita separar funcional y administrativamente las áreas comerciales, de las áreas operativas y del área encargada de la gestión de riesgos.

2.1.2. c) Responsabilidades de los órganos de dirección y del área responsable de la gestión del riesgo de crédito.

2.1.3. d) Procedimientos para la adecuada gestión del riesgo crediticio, siguiendo las etapas propias del proceso de crédito, esto es, para la etapa de originación y otorgamiento de la cartera de créditos, en la etapa de seguimiento a la cartera colocada y para la etapa de recuperación de la cartera incumplida.

2.1.4. e) Cálculo de provisiones de cartera, con la metodología definida por la Superintendencia en el presente capítulo.

2.1.5. f) Órganos de control, internos y externos.

2.1.6. g) Infraestructura tecnológica o de sistemas, que se ajuste al tamaño, al volumen y a la complejidad de las operaciones que maneje la organización solidaria.

2.1.7. h) Documentación del proceso de crédito y de la gestión del riesgo crediticio.

2.1.8. i) Reportes internos a la administración, al consejo o a la junta directiva y externos a los organismos de control y vigilancia.

2.1.9. a) Políticas de gestión del riesgo de crédito.

3. ETAPAS DEL SARC

3.1. IDENTIFICACIÓN

3.1.1. El SARC debe permitir a las organizaciones solidarias vigiladas identificar el riesgo de crédito a que están expuestas de conformidad con las operaciones autorizadas, sin perjuicio de que se deba administrar el riesgo de crédito sobre todos los activos de las organizaciones.

3.2. MEDICIÓN

3.2.1. Las organizaciones vigiladas deben evaluar permanentemente el riesgo de crédito al que están expuestos sus activos, tanto en el momento de otorgar créditos como a lo largo de la vida de los mismos, incluidos los casos de re-estructuraciones.

3.3. CONTROL

3.3.1. El SARC debe permitir a las organizaciones tomar las medidas conducentes a controlar el riesgo de crédito al que se ven expuestas en el desarrollo de sus operaciones.

3.3.1.1. a) Permitir el control de los niveles de exposición al riesgo de crédito y los límites generales establecidos por las organizaciones vigiladas.

3.3.1.2. b) Permitir el control de los límites y niveles de exposición al riesgo de crédito consolidado por factor o módulo de riesgo.

3.3.1.3. c) Permitir la cuantificación del riesgo de crédito y su incorporación dentro de la estructura de control y gestión de riesgos de toda la organización.

3.4. MONITOREO

3.4.1. El SARC debe permitir a las organizaciones vigiladas llevar a cabo un seguimiento permanente de la evolución de su exposición al riesgo de crédito.

3.4.1.1. a) Guardar correspondencia con el volumen y complejidad de las operaciones desarrolladas por la organización solidaria.

3.4.1.2. b) Las organizaciones vigiladas deben evaluar permanentemente el riesgo incorporado en sus activos crediticios, tanto en el momento de otorgar créditos como a lo largo de la vida de los mismos, incluidos los casos de reestructuraciones.

3.4.1.3. c) Permitir el seguimiento de los niveles de exposición al riesgo de crédito y los límites generales establecidos por la organización solidaria.

3.4.1.4. d) Permitir el seguimiento de los límites y niveles de exposición al riesgo de crédito consolidado por los tipos de cartera y tipos de deudor.

3.4.1.5. e) Permitir la elaboración de reportes gerenciales y de monitoreo de riesgos que evalúen los resultados de las estrategias adoptadas.

4. ESTRUCTURA ORGANIZACIONAL

4.1. junta directiva de la organización solidaria, debe definir una estructura organizacional, acorde con el tamaño de la organización, en la cual exista separación funcional y administrativa entre las áreas encargadas de la función comercial de colocación de créditos, las encargadas de la operación crediticia y la encargada de la gestión del riesgo de crédito, que permita asignar responsabilidades a las personas y áreas involucradas en los respectivos procesos y establecer reglas internas dirigidas a prevenir y sancionar conflictos de interés:

4.1.1. • Áreas comerciales: responsables de la colocación de los créditos al segmento de mercado que la entidad solidaria decida atender.

4.1.2. • Áreas operativas: responsables del proceso de crédito desde que se recibe la solicitud del asociado, hasta que se recupera o castiga la cartera. Por ende sus funciones incluyen el análisis de crédito, la gestión de cobranzas y en algunos casos la normalización de la cartera que se encuentra en cobro jurídico.

4.1.3. • Área de gestión del riesgo de crédito: encargada de identificar los factores o causas del riesgo de crédito en la organización solidaria; de proponer, desarrollar e implementar las metodologías necesarias para medir el riesgo de crédito y por lo tanto poder calcular las provisiones de cartera; de hacer el adecuado seguimiento y control al cumplimiento de las políticas establecidas por el consejo de administración o a junta directiva, especialmente en lo referente al cumplimiento de los límites, cupos y niveles de atribución; y de establecer mecanismos de mitigación o reducción del riesgo de crédito.