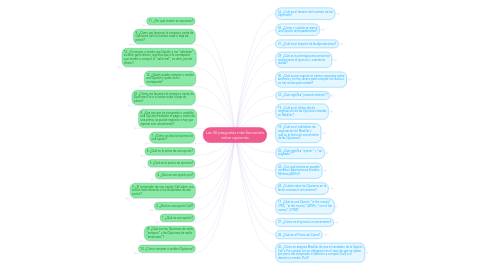

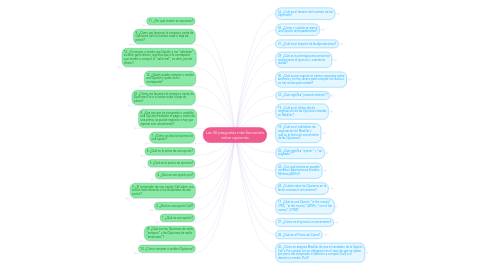

Las 30 preguntas más frecuentes sobre opciones

por Ana Saturno

1. 11. ¿Por qué invertir en opciones?

1.1. -Realizar ganancias -Obtener ingresos adicionales -Protección contra movimientos de precios -Comprando Opciones se fija el precio de compra o de venta de un activo. La inversión en - Vendiendo Opciones se puede "vender más caro" o "comprar más barato".

2. 9. ¿Cómo me favorece la compra o venta de Opciones Call si el activo sube o baja de precio?

2.1. -Si compra Calls o derechos de compra, se verá favorecido si el activo sube de precio. -Si vende Calls o derechos de compra, se verá favorecido si el activo baja de precio o se queda estable

3. 14. ¿Si compro o vendo una Opción y me "sale bien", es decir gano dinero, significa que a la contraparte que vendió o compró le "salió mal", es decir, pierde dinero?

3.1. Los intereses de compradores y vendedores pueden ser diferentes. Además de que los clientes o participantes que son contraparte de las operaciones pueden cubrirse, de tal manera que es posible que ambas partes les pueda "salir bien" la operación.

4. 12. ¿Quién puede comprar o vender una Opción y quién es mi contraparte?

4.1. Cualquier persona física o moral puede comprar o vender una Opción. (Usted sólo puede comprar si hay alguien dispuesto a vender y viceversa). MexDer cuenta con los mecanismos necesarios para reunir a compradores y vendedores, vigilando que las operaciones se realicen en un marco de legalidad y transparencia.

5. 10. ¿Cómo me favorece la compra o venta de Opciones Put si el activo sube o baja de precio?

5.1. Si compra Puts o derechos de venta, se verá favorecido si el activo baja de precio. (La prima de la Opción comprada aumenta su valor para el comprador de Puts si el precio o valor del activo subyacente baja, permitiéndole vender la Opción Put a un precio mayor).

6. 8. ¿Una vez que he comprado o vendido una Opción mediante el pago o cobro de una prima, se puede negociar o hay que esperar a su vencimiento?

6.1. Una vez que ha comprado o vendido una Opción mediante el pago o cobro de una prima, usted puede negociarla en todo momento y eso es lo normal. Sólo un porcentaje muy pequeño de las operaciones se llevan a vencimiento.

7. 7. ¿Cómo se calcula la prima de una opción?

7.1. La prima de una Opción se negocia en función de la ley de oferta y demanda que establece el mercado, como con cualquier otro producto. Su precio está en función de una serie de parámetros: -Precio del activo subyacente -Precio de ejercicio -Tasa de interés -Dividendos a pagar -Tiempo a vencimiento -Volatilidad futura.

8. 6. ¿Qué es la prima de una opción?

8.1. La prima es el precio al cual se realiza la operación. Dicho precio es pagado por el comprador de la Opción al vendedor de la misma. Las primas de las Opciones sobre acciones se cotizan en pesos y centavos de peso por cada acción.

9. 5. ¿Qué es el precio de ejercicio?

9.1. El Precio de Ejercicio de una Opción es un precio o valor predeterminado de un activo subyacente, al cual: -Puede ser comprado el activo, si el comprador ejerce su derecho a comprar, tratándose de un Call. -Puede ser vendido el activo, si el comprador ejerce su derecho a vender, tratándose de un Put.

10. 4. ¿Qué es una opción put?

10.1. Da a su comprador el derecho, pero no la obligación, a vender un activo a “Precio de Ejercicio”, en o antes la"Fecha de Vencimiento". El vendedor de la Opción Put tiene la obligación de comprar el activo en caso que el comprador de la Opción ejerza el derecho a vender el activo.

11. 3. ¿El comprador de una opción Call sobre una acción tiene derecho a los dividendos de esa acción?

11.1. Las Opciones no pagan dividendos a sus tenedores. Para cobrar un dividendo, el ejercicio de un Call tiene que solicitarse a más tardar cuatro días hábiles antes del pago del dividendo.

12. 2. ¿Qué es una opción Call?

12.1. Contrato que da a su comprador el derecho, pero no la obligación, a comprar un activo subyacente a un precio predeterminado, en o antes de la "Fecha de Vencimiento". -El vendedor de la Opción Call tiene la obligación de vender el activo en el caso de que el comprador ejerza el derecho a comprar.

13. 1. ¿Qué es una opción?

13.1. Contrato que da a su comprador el derecho, pero no la obligación, a comprar o vender activos llamados "subyacentes", a un precio predeterminado.

14. 15. ¿Qué son las Opciones de estilo "europeo" y las Opciones de estilo "americano"?

14.1. -Estilo "europeo" sólo pueden ser ejercidas en el momento del vencimiento. Estas Opciones son las correspondientes a las Opciones sobre el IPC. -Estilo "americano" pueden ser ejercidas en cualquier momento entre el día de la compra y el día de vencimiento, ambos inclusive. Estas Opciones son las correspondientes a las Opciones sobre Acciones.

15. 13. ¿Cómo comprar o vender Opciones?

15.1. Tiene que dirigirse con alguno de los Miembros Operadores de MexDer

16. 16. ¿Cuál es el tamaño del contrato de las Opciones?

16.1. El tamaño del contrato de Opciones sobre acciones es de 100 acciones, excepto cuando hay ajustes por decisiones del emisor. -Aun cuando la prima se cotiza en pesos con dos decimales por cada acción, la unidad mínima para operar es un contrato o 100 acciones. -No se pueden contratar fracciones de un contrato, por tanto para conocer el valor monetario final de un contrato hay que multiplicar por 100.

17. 26. ¿Cómo y cuándo se ejerce una Opción anticipadamente?

17.1. Si usted es tenedor de una Opción Call o Put sobre acciones o ETF´s y quiere ejercer el derecho a comprar o vender por anticipado, lo deberá comunicar expresamente a su Intermediario, el cual se encargará de que Asigna sea notificada a través de sus sistemas electrónicos.

18. 21. ¿Cuál es el importe de las Aportaciones?

18.1. El importe de las Aportaciones es variable. La cantidad a depositar depende de tres factores: la volatilidad del activo, el tiempo que resta al vencimiento y si la Opción está ATM, ITM u OTM.

19. 29. ¿Qué es la prórroga para comunicar excepciones al ejercicio y cuándo se realiza?

19.1. Una vez conocido el Precio de cierre del subyacente posterior a las 15:00 horas tiene las siguientes opciones: - no ejercer las Opciones que están "in the money" o - ejercer las Opciones que están "at" o "out of the money", Cualquiera de estas alternativas, deberá manifestarlo a expresamente para lo cual se habilita un horario de prórroga, que determinará la Cámara de Compensación de acuerdo a su Manual Operativo.

20. 30. ¿Qué ocurre cuando se ejercen opciones sobre acciones y no hay dinero para comprar los títulos o no hay títulos para vender?

20.1. Si Asigna ejerce automáticamente, los Calls ITM, sin que usted haya manifestado expresamente que no los quiere ejercer, se llevará a cabo una operación de compra de las acciones aunque no tenga dinero para comprarlas.

20.1.1. ¿Qué se puede hacer? En el primer caso, con independencia de si el movimiento de la acción le favorece o no con respecto al Precio de Cierre, usted debe dar una orden de venta de las acciones en el mismo día en que se ha registrado la operación de compra de las acciones evitando el descubierto pero incurriendo en sus comisiones por la compra al precio de ejercicio y comisiones por la venta al precio de mercado.