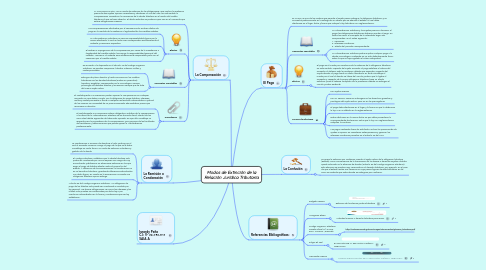

1. La Compensación

1.1. LA COMPENSACIÓN; Es un modo de extinción de las obligaciones, que implica la existencia previa de dos sujetos que son acreedores y deudores, el uno del otro. En ese sentido la Compensación consiste en la minoración de la deuda tributaria en el monto del crédito tributario al que se tiene derecho. El efecto extintivo se producirá Ipso iure en el momento que ambas obligaciones coexisan

1.2. Efectos

1.2.1. Las compensaciones efectuadas por el cesionario solo surtirán efectos de pago en la medida de la existencia o legitimidad de los créditos cedidos.

1.2.2. La Administración Tributaria no asumirá responsabilidad alguna por la cesión efectuada, la cual en todo caso corresponderá exclusivamente al cedente y cesionario respectivo.

1.2.3. El rechazo o impugnación de la compensación por causa de la inexistencia o ilegitimidad del crédito cedido, hará surgir la responsabilidad personal del cedente. Asimismo, el cedente será solidariamente responsable junto con el cesionario por el crédito cedido.

1.3. Conceptos Imputables

1.3.1. De acuerdo a lo dispuesto en el artículo 49 del Código Orgánico Tributario, se pueden compensar: tributos, interese, multas y costas procesales.

1.3.2. Extingue de pleno derecho y hasta concurrencia, los créditos tributarios con las deudas tributarias (ambos no prescritos), líquidos y exigibles, comenzando por la más antigua, aunque provengan de distintos tributos y accesorios, siempre que se trate del mismo sujeto activo

1.4. Procedencia

1.4.1. El contribuyente o su cesionario podrán oponer la compensación en cualquier momento en que deban cumplir con la obligación de pagar tributos, intereses, multas y costas procesales o frente a cualquier reclamación administrativa o judicial de los mismos, sin necesidad de un pronunciamiento administrativo previo que reconozca su derecho.

1.4.2. El contribuyente o su cesionario estarán obligados a notificar de la compensación a la oficina de la Administración Tributaria de su domicilio fiscal, dentro de los cinco días hábiles siguientes de haber sido opuesta, sin que ello constituya un requisito para la procedencia de la compensación y sin perjuicio de las facultades de fiscalización y determinación que pueda ejercer la Administración posteriormente.

2. La Remisión o Condonación

2.1. La condonación o remisión de deuda es el acto jurídico por el cual el acreedor renuncia a exigir el pago de lo que se le debe. Constituye en cierta forma, un modo de extinción voluntario y gratuito de la deuda.

2.2. El Código Tributario, establece que la deuda tributaria sólo podrá ser condonada por norma expresa con rango de Ley, encontrando justificación en situaciones extremas en las que exigir el pago de tributos atenta contra el propio fin del Estado. A diferencia de las exoneraciones, la condonación no es un beneficio tributario, guardando diferencias estructurales con dicha figura, en cuanto en la exoneración no existe una obligación tributaria que se extinga.

2.3. Artículo 53 del Código Orgánico Tributario: “La obligación de pago de los tributos sólo puede ser condonada o remitida por ley especial. Las demás obligaciones, así como los intereses y las multas, sólo pueden ser condonadas por dicha ley o por resolución administrativa en la forma y condiciones que esa ley establezca”.

3. Isnardy Peña C.I: V- 24.156.811 SAIA A

4. El Pago

4.1. EL PAGO; es uno de los medios que permite al sujeto pasivo extinguir la obligación tributaria, y se encuentra perfeccionada en la entrega de un dinero que se adeuda al Estado, el cual debe efectuarse en el lugar, fecha y forma que indique la ley tributaria o su reglamentación.

4.2. Conceptos Imputables

4.2.1. La Administración Tributaria y los sujetos pasivos o terceros, al pagar las obligaciones tributarias, deberán imputar el pago, en todos los casos, al concepto de lo adeudado según sus componentes, en el orden siguiente: 1. Sanciones. 2. Intereses moratorios. 3. Tributo del período correspondiente.

4.2.2. La Administración Tributaria podrá imputar cualquier pago a la deuda más antigua, contenida en un acto definitivamente firme, sobre la que se haya agotado el cobro extrajudicial.

4.3. Efectos

4.3.1. El pago es el medio por excelencia de la extinción de la obligación tributaria, en este sentido, respecto del sujeto acreedor, el pago satisface el interés del acreedor, al obtener éste la prestación debida que esperaba; respecto del sujeto deudor, el pago tiene un efecto liberatorio en tanto constituye el medio por el cual el deudor se libera del vínculo jurídico que lo ligaba al acreedor, y respecto de la propia obligación tributaria, tiene un efecto extintivo, pues al haberse cumplido con la prestación debida, se extingue el vínculo jurídico existente.

4.4. Formas de Efectuase

4.4.1. Por Sujetos Pasivos

4.4.2. Por Un Tercero, Quién se Subrogará en los derechos, garantías y privilegios del sujeto activo, pero no en las prerrogativas

4.4.3. El pago debe efectuarse en el lugar y la forma en que lo determine la ley, o en su defecto en la reglamentación

4.4.4. Debe efectuarse en la misma fecha en que deba presentarse la correspondiente declaración, salvo que la ley o su reglamentación estipulen lo contrario

4.4.5. Los pagos realizados fuera de esta fecha, incluso los provenientes de ajustes o reparos, se consideran extemporáneos y generan los intereses moratorios previstos en el articulo 66 del COT

5. La Confusión

5.1. Se opera la extinción por confusión cuando el sujeto activo de la obligación tributaria (Estado), como consecuencia de la transmisión de los bienes o derechos sujetos a tributo, queda colocado en la situación de deudor (artículo 52 del Código Orgánico Tributario). Esta situación se produce muy raramente en el derecho tributario; por ejemplo, en el caso de que el Estado reciba una herencia en cuyo pasivo figuran deudas tributarias. En tal caso, es evidente que estas deudas se extinguen por confusión.

6. Referencias Bibliográficas:

6.1. Delgado Jessica

6.1.1. Extinción de-la-relación-jurídica-tributaria

6.2. Aranguren Eliseo

6.2.1. Actividad numero 7 derecho tributario para enviar

6.3. Código Orgánico Tributario Gaceta Oficial N° 37.305. 2001. Caracas, Venezuela

6.3.1. http://noticias.seniat.gob.ve/images/documentos/glosario_tributario.pdf

6.4. Pulgar Eli Saul

6.4.1. EXTINCIÓN DE LA RELACIÓN JURÍDICA TRIBUTARIA

6.5. Hernandez Jessica

6.5.1. MODOS DE EXTINCIÓN DE LA RELACIÓN JURÍDICA TRIBUTARIA